最近有纳税人咨询,如何辨别发票、特别是数字化电子发票(简称“数电票”)的真伪。目前有两个平台可提供7*24小时的查验服务。快来看看吧!

纸质发票查验

纸质发票可以通过国家税务总局全国增值税发票查验平台及电子发票服务平台进行查验。

1.国家税务总局全国增值税发票查验平台(网址:https://inv-veri.chinatax.gov.cn/)。

提醒:若首次使用此网站查验,请先安装根证书。安装完毕后,需重新进入平台。

查验时,在右侧查验区域填写要查验的发票信息,此处金额为“开具金额(不含税)”。注:发票代码目前必须填写,否则会跳出提示“请输入正确发票号码”。

若查验无误,将显示查验次数、查验时间及票面信息。

否则,将提示“结果:不一致”。

2.电子发票服务平台

如果受票方为已纳入数电票试点范围的地区的纳税人,可以通过电子发票服务平台进行单张或批量查验。步骤如下:

第一步:登录国家税务总局上海市电子税务局,点击【我要办税】—【税务数字账户】。

第二步:点击【发票查验】进入发票查验界面。可进行【单张查验】或【批量查验】(平台支持一次性最多查验500条)。

以【单张查验】为例,若选择【手工查验】,【发票来源】选择“增值税发票管理系统”,【发票代码】、【发票号码】、【开具日期】为必填项,手工输入信息后,点击【查验】即可查看【查验结果】。

可以点击操作栏的【查看用途标签】对发票的“入账状态”、“增值税勾选属期”等信息进行查看。

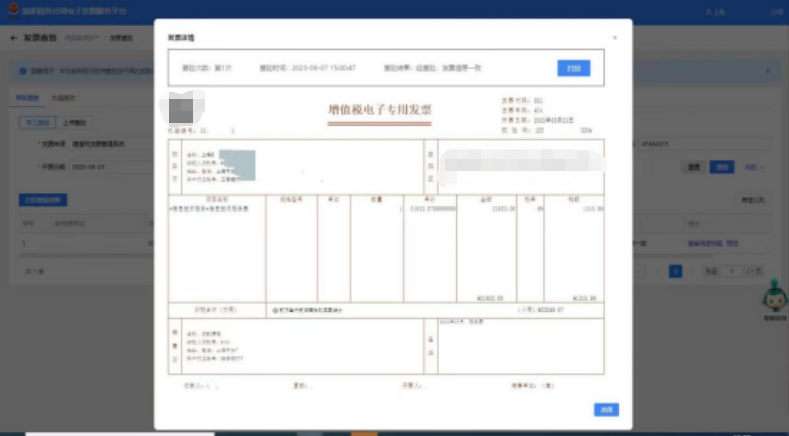

此外,还提供【打印查验结果】服务。此页面会显示发票的基本信息及查验次数、查验时间、查验结果。

纸电发票查验

纸电发票是指通过税控系统开具的增值税电子专用发票和增值税电子普通发票。

1.国家税务总局全国增值税发票查验平台

在该平台查验方法与查验纸质发票相同。查验后显示票面信息为:

注:查验普通发票时,【开具金额(不含税)】栏次会变为【校验码】,如下图所示,此时需输入票面20位校验码的倒数后6位。

2.电子发票服务平台

登录国家税务总局上海市电子税务局,点击【我要办税】—【税务数字账户】—【发票查验】—【单张查验】—【手工查验】,【发票来源】选择“增值税发票管理系统”,【发票代码】、【发票号码】、【开具日期】为必填项,输入信息后点击【查验】。

【打印查验结果】后显示如下图:

数电票查验

1.国家税务总局全国增值税发票查验平台。如果受票方为尚未纳入数电票试点范围地区的纳税人,可通过此平台进行查验。

在右侧查验区域,填写要查验的发票信息,【发票号码】为20位的数电票号码,需要注意的是,在输入发票号码后,原【开具金额(不含税)】会变为【价税合计】,填入所需信息后,点击【查验】。

查验无误,结果会显示发票信息、查验次数、查验时间等。

反之,会提示“结果:不一致”。

2.电子发票服务平台

第一步:登录国家税务总局上海市电子税务局,点击【我要办税】—【税务数字账户】。

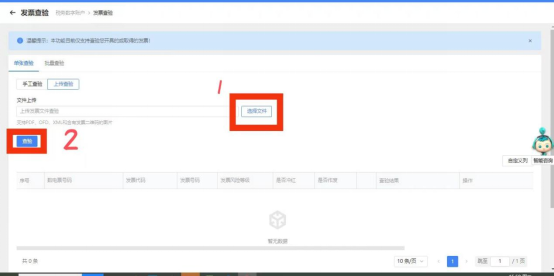

第二步:点击【发票查验】进入发票查验界面。以【单张查验】为例,若选择【手工查验】数电票,【发票来源】选择“电子发票服务平台”,【数电票号码】和【开票日期】为必填项,手工输入待查验发票信息后,点击【查验】即可查看【查验结果】。

【打印查验结果】会显示发票的基本信息及查验次数、查验时间、查验结果。

若选择【上传查验】,可通过【选择文件】上传PDF、OFD、XML和含有发票二维码的图片,然后点击【查验】。

数电纸票查验

1.国家税务总局全国增值税发票查验平台

查验方法与纸质发票相同,均需在右侧查验区域填写完整的发票代码、发票号码、开票日期、开具金额(不含税)信息。

若查验无误,将显示查验次数、查验时间及票面信息。如已作废,票面有红字提示。

否则,将提示“结果:不一致”。

注:查验数电纸票普票时,【开具金额(不含税)】栏次会变为【校验码】,此时需输入票面密码区数电票号码后6位。

2.电子发票服务平台

进入【发票查验】界面后。以【单张查验】中的【手工查验】为例,【发票来源】选择“电子发票服务平台”,【数电票号码】和【开票日期】为必填项,点击【查验】即可查看结果,同时显示是否红冲或作废。

提示:与税控系统开具的增值税发票不同,税务数字账户开具的纸质票查验后会在【密码区】显示20位数电票号码及全国增值税发票查验平台网址。

内容来源上海税务,会计网整理发布。

会计网所有内容信息未经授权禁止转载、摘编、复制及建立镜像,违者将依法追究法律责任。

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight ? 1996-2024 kuaiji.com 会计网, All Rights Reserved.

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight ? 1996-2024 kuaiji.com 会计网, All Rights Reserved.